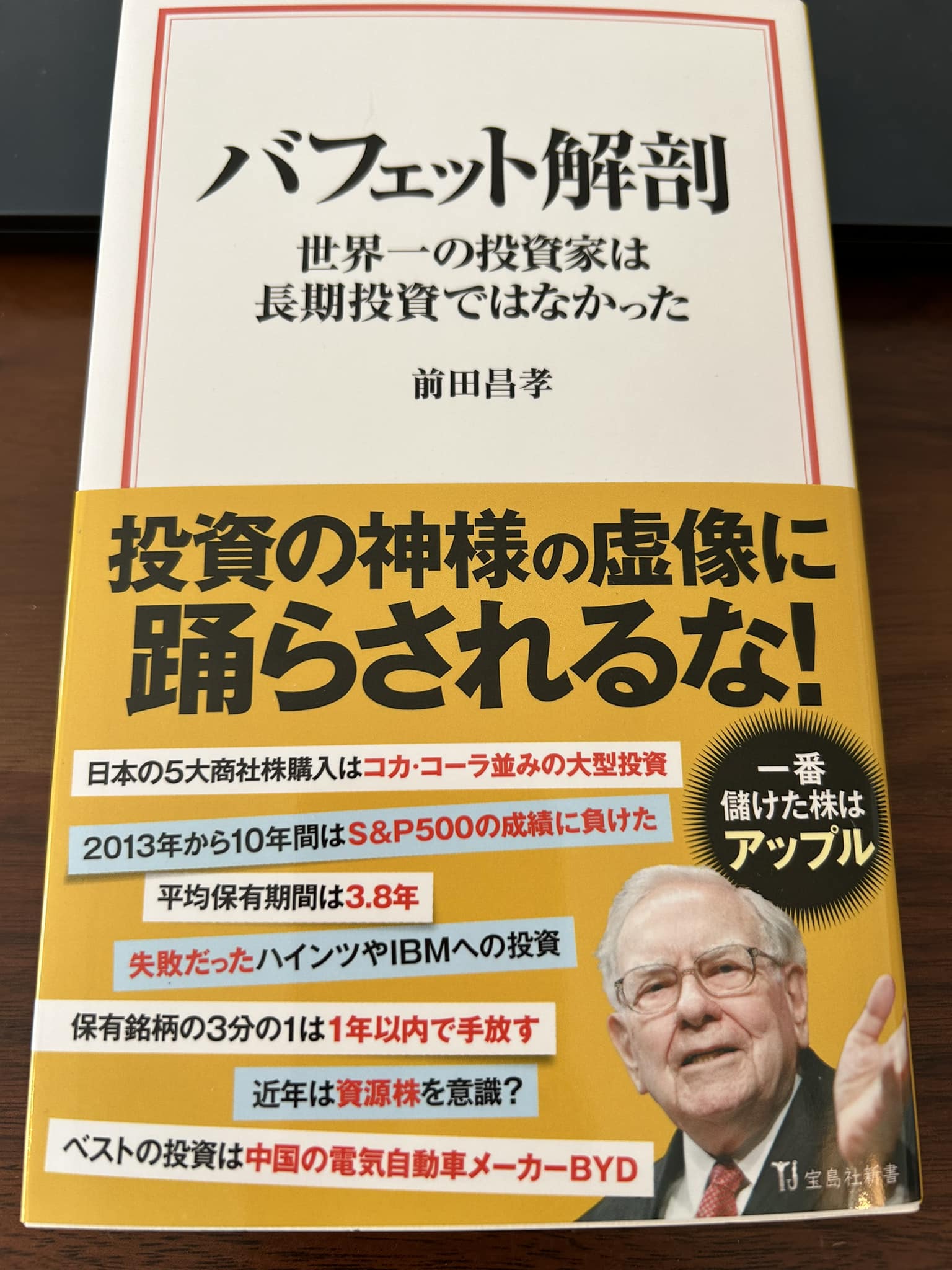

宝島社新書から出版ほやほやの書籍

たまたま最寄りの書店にあったので、購入して即日読了

まだ、ブログでは紹介していなかったので、簡単に記事にしておきます。

本書概要

著者の前田昌孝氏は元日経新聞記者のジャーナリスト。日経時代は証券部編集委員、日経ヴェリタス編集部編集委員などを務めた方

本書はウォーレン・バフェットが経営するバークシャー・ハサウェイの有価証券ポートフォリオについて、実に細かい分析を試みたマニアックな本です。

米国市場での運用額が1億ドル以上の機関投資家は、米証券取引委員会(SEC)に定期的に保有銘柄の状況を報告する義務があります。

本書は2023年8月14日に公表された6月末時点の保有銘柄報告書含む過去99本の報告書を表計算ソフトに落とし込み、さまざまな分析を行った意欲作となっています。

明らかになった実態

バフェットといえば、しばしばコカ・コーラ株に代表されますが、あたかも「長期投資の象徴」の様に、程度の低いメディアでは語られて終わり

でも、その実態は時に短期投資になることも少し詳しい人であればご存知ですね。

しかし、これほど精緻な分析をした書を読んだのは、私は初めてで、その実態は私の想像を超えていました。相当たくさん、短期に売却していますし、それらの銘柄のパフォーマンスは悪く、ここだけ見れば、実に平凡な運用者に見えます。

詳しい内容はネタバレになるので、ここには書きませんが、いかに現在の一番の主力株になっているアップル(AAPL)の存在・影響が大きいか、よく分かりました。たらればになりますが、もし、アップル株の貢献がなかったら、今頃、バークシャーの有価証券ポートフォリオの成績は、大したことになっていなかったのです。

ちなみに、6月末時点で米国市場上場保有銘柄の51%をアップル1銘柄で占めています。

有価証券ポートフォリオの運用とバークシャー全体の経営は別物

本書には、バークシャーの米国株ポートフォリオの過去の年間収益率とベンチマーク(S&P500)との比較が掲載されていました。知られている通り、2010年代は鬼門だった様でベンチマークに負けている年が多く、再びアウトパフォームする様になったのはアップルに投資して以降であることがよく分かります。

ただ、メディアではこの有価証券ポートフォリオの話ばかり話題になりますが、バークシャーの経営は、4大事業として保険事業、貨物鉄道事業、エネルギー事業があり、なぜかアップルがその一つの「事業」として位置付けられていますが、有価証券の運用は経営の一部に過ぎないことには留意が必要です。(本書はこの点には深掘りなし)

なので、我々、個人投資家がバフェットの手腕の恩恵を受けることが可能なのは、バークシャー・ハサウェイ株式への投資からであり、上記の有価証券ポートフォリオのパフォーマンスとは峻別して捉える必要があります。

その他

冒頭に書いた通り、少しマニアックな本であり、本書を読んだからといって、何か投資のヒントを得られるタイプの本ではなく、投資本というよりは投資関連本といった感じでしょうか。それでも、バフェットファンは当然のこと、その他多くの方が興味深く読める本と言えます。

以下の本も参考になりました。

I hope you like it.